円安はどこまで進むのか?

マネックス証券 チーフ・ストラテジストの広木隆氏に聞いた。

円安が加速している。7日の外国為替市場で円相場は一時1ドル=144円台と1998年8月以来およそ24年ぶりの円安・ドル高水準を付けた。その後、ロンドン時間では144円99銭と145円目前まで円安が進んだ。年間ベースの円の対ドル下落率は20%に達し、1973年からの変動相場制のもとでは最大となった。

円安の背景として、米国で金利上昇が進む一方で日銀が大規模な金融緩和を続けているため日米金利差が拡大し円売り・ドル買いにつながっている、という解説が一般的だ。グラフ1はドル円相場の推移に米国の10年債利回りを重ねたもの。日本の長期金利は日銀のYCCのせいで「ほとんど静止」しているようなものだから、ドル円の動きを説明するのは米国の金利だけでじゅうぶんだろう。

グラフ1 ドル円相場と米国10年債利回り

グラフからは確かに日米金利差、換言すれば米国の長期金利上昇が円安の要因であると考えられる。

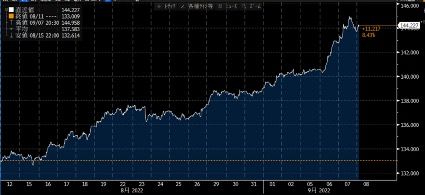

しかし、それは年初からずっと続いてきたことである。グラフ2を見ると、明らかに足元の動きは、それまでのトレンドから放れて円安スピードが加速してることが分かる。

グラフ2 ドル円相場

なぜここで円安が加速したのか? それについてはあまり議論されず、これまでの金融政策のスタンスの違いを繰り返すような説が多い。もっともアップデイトされていない、表層的な見方は、「高進するインフレを抑えるべくFRBが金融引き締めを継続するという姿勢を示したから」というものだろう。ジャクソンホール会議でのパウエルFRB議長の講演を引き合いに出すものが多い。

確かにジャクソンホール会議でのパウエル議長講演は想定以上にタカ派的と受け止められ、NYダウ平均は1000ドルを超える下落で反応した。しかし、実は長期金利は上がらなかったのだ。ジャクソンホール会議でのパウエル議長講演を翌日に控えた8月25日は終盤に利回りは低下し3.02%で終了。翌日、パウエル講演を受けて少し上昇したあとはもみ合って結局3.04%で終了した。厳しい利上げ継続が景気悪化につながることを嫌気して米国株は急落、長期金利は横ばいだったのである。

グラフ3 8月25, 26日の米国10年債利回り日中の推移

従って、ドル円相場もほぼ横ばいだった。ジャクソンホール会議でFRBのタカ派姿勢は少なくとも長期金利とドル円相場には影響を与えていない。

グラフ4 ドル円相場と米国10年債利回り

ジャクソンホール会議以降、FRBの大幅利上げ長期化という見方が(少なくともメディアでは)一般的になりつつあるが、果たしてどうだろうか。

米国債券市場が織り込む期待インフレ率はずっと横ばい推移だ。

グラフ5 米国10年債利回り 青:名目金利 赤:ブレークイーブン(期待インフレ率)

足元の原油価格やガソリン価格の低下、先日の雇用統計での失業率上昇、賃金横ばいなど考えれば当然だろう。マーケットのコンセンサスは米国のインフレ率上昇のいちばん厳しい局面は過ぎた(ピークアウトした)が、高水準のインフレ率がしばらく続くため、FRBは利上げを継続する、というものだろう。しかし、パウエル議長が繰り返すようにそれは「データ次第」であり、遅かれ早かれ、どこかで利上げペースは減速するだろう。