2023年度の税制改正のなかで注目されているのが、節税対策を行なうためにみなさん努力しているであろう相続税や贈与税ですが、ベンチャーサポート相続税理士法人が60代以上の親を持つ男女を対象とした「生前贈与」についての調査結果を公表しています。

まず、生前贈与について知っているかとの問いに対して、内容や仕組みも知っている人は36.4%。言葉だけ知っている人は57.4%と、聞いたことはあるけど中身はよく分かっていない人が多いことがわかりました。

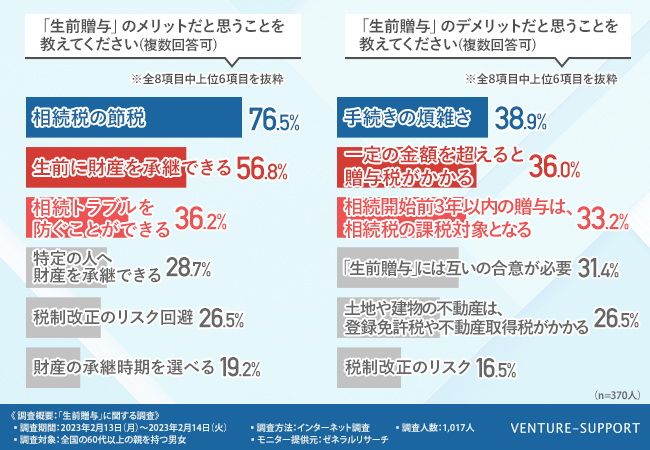

続いて生前贈与のメリット・デメリットについて聞いたところ、メリットは「相続税の節税」で76.5%がトップ。「生前に財産を継承できる」(56.8%)、「相続トラブルを防ぐことができる」(36.2%)と続いています。逆にデメリットと感じていることは「手続きの煩雑さ」が38.9%でトップ。「一定の金額を超えると贈与税がかかる」(36.0%)、「相続開始前3年の贈与は、相続税の課税対象になる」(33.2%)と続いています。

暦年贈与の場合は年間110万円まで贈与税がかからず、相続税の節税効果がありますが、贈与者が死亡した日から3年以内の贈与は、相続税の課税対象になるため、かなり前から生前贈与を行っていないと節税にはつながりません。さらに、今回の税制改正で2024年1月1日以降の贈与は、贈与者の死亡までの7年以内となるため、2027年1月2日以降は段階的に期間が延び、最終的に2031年には7年以内の贈与が相続税の対象となります。

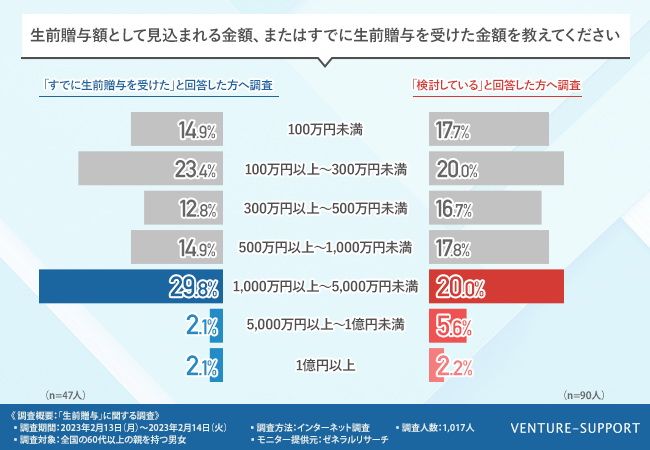

すでに生前贈与を受けた人はわずか4.5%で検討しているが8.9%と生前贈与を内容も仕組みも理解している割合からは、かなり少なくなっています。すでに生前贈与を受けている人は、1000万円以上がもっとも多く、すでに実施している人たちは節税対策をしっかり考えていることが伺えます。

生前贈与は、先述のとおり今後節税効果は薄れてしまいますが、相続財産に加算されないケースもいろいろとあるため、節税対策を考えているのであれば、やはり専門家に相談するのが手っ取り早いと思います。もともと相続税にも基礎控除が設けられているので、資産に合わせて早めに最適な節税対策を見出したいところです。

出典:ベンチャーサポートグループ「生前贈与」に関する調査より