企業価値に影響を及ぼすのは「売上高」と「利益」、そして企業の現時点の投資プログラムが成功する可能性を表す関数である「中期的成長率」のわずか3点だけだ。主要な評価ドライバーについて、一つ一つ検証してみよう。

売上高

いかなるメディアのレポートからでも、IBMの売上高が14四半期連続で減少していることが読み取れる。バリュー投資家にとって、これは確実に「赤旗」だ。売上高は企業の製品やサービスに対する顧客の需要がもたらす結果であり、その会社の提供物が求められていないなら、同社の株主にとってそれは悪い知らせだ。

売上高の減少や低迷は通常、需要の減速を示す証拠とされる。しかし、売上高に影響を及ぼす要素はほかにもあり得る。企業が国際的に事業を展開していたり、過渡期にあったりする場合はなおさらで、IBMの場合はこのいずれにも当てはまる。株主が1日の終わりに気にするべきなのは、全体の売上高ではなく、1株当たり売上高なのだ。

次に話題にする直近の売上高減少を除けば、チャートは悪くないようにみえる。IBMの自社株買い戻しプログラムのおかげで株式数が減少したため、1株当たり売上高においては、リストラによるマイナス分の多くが打ち消される結果となった。直近過去12カ月(TTM)における1株当たり売上高の減少は、同社が2014年後半にコモディティサーバ事業をレノボに売却したことと、米ドル高によるものであり、IBMのケースでは懸念材料とは考えていない。

売上高が横ばいだったことは株主にとってさほど素晴らしいニュースとは言えないが、急激に落ち込むよりはずっとましだ。また、IBMの1株当たり売上高が横ばいであることも、同社の製品とサービスに対する需要について間違ったイメージを与えるものだ。IBMの売上高の約30%は、同社が「戦略的インペラティブ」と位置付けるハイブリッドクラウド、人工知能(AI)、セキュリティーなどの事業であり、これらは急速に成長しつつある。何より、これらの事業は世界クラスの知的財産権によって保護されており、オラクルやマイクロソフト、アマゾンといったテクノロジー大手の存在感が強くない分野でもある。

仮にIBMの売上高(速報値)がショックなものにみえたとしても、少し掘り下げてみればIBMの提供物への需要環境が低調というわけではないことが分かるはずだ。

収益

IBMの株主にとって、最も自信を持ち、安心していられる領域だ。同社は収益性のより高い事業に焦点を移し、上記のコモディティサーバ事業のように収益性の低いものを売却している。このことは自ずと収益性を高める効果がある。

私がIBMの分析を始めた2014年夏、同社の平均利益率が、向こう5年間は最高のケースでも16%程度になると予想していた。IBMが時代遅れとなったコモディティサーバ事業を放出したことにより、同社の収益性は私が想定した最高のケースを既に上回っている。私はこの傾向の持久性についてより明らかな確信が得られるまで、収益性に関する従来の予想を据え置いていた。しかし、このように顕著な上昇は良い兆しと言えるだろう。

要するに、IBMの売上高は減少しているが、売上高の大きな割合を利益に換えている。このことは私のような株主にとっては朗報と言える。

中期的成長率

IBMのように大規模で成熟した企業にとって、キャッシュフローの中期的成長率(最終的に「計測」できる類の成長に限る)は相当程度厳しく制限されることになる。企業の規模と成熟度合いに関わらず、中期的成長率は「1) その企業が成長計画にどの程度投資しているか」「2) 結果としてその投資がどの程度成功するか」にかかっている。

これら2つの質問のうち最初のもの、すなわち「IBMは成長計画にどの程度投資しているか」は、アナリストにとってたやすい質問だ。収益のうち成長計画に費やされる割合は年ごとに異なるが(買収活動などに左右される)、年を追うごとに支出額は平均値へと向かっていく。IBMの場合、通常は成長プロジェクトに収益の5分の1程度を費やしている。ほかにも研究開発(R&D)費の一定部分が、将来的な成長へと確実につながっている。

次の「結果としてその投資がどの程度成功するか」は最初の質問よりも難しい質問だ。しかし、最も多くの資金を投入しているプロジェクトに注目することで一定の兆候を確認することができる。売上高のセクションで述べた通り、IBMの戦略上欠かせないビジネス、つまり同社が経営的な努力と金銭的な投資を最も集中させている事業は急速に拡大している。このことはわれわれが「高い投資有効性」と呼ぶものにとって、また堅調な中期的成長率にとっても良い兆候だ。

魅力的な中期的成長率を示す別の兆候は、その会社がどこに資金を投じているかを調べることで確認できる。例えば、もしIBMがグーグルと競合するよりよい検索エンジンの開発に収益の5分の1を投じているなら、私はIBMの中期的見通しについて楽観的にはならないだろう。グーグルは検索と広告の分野に強く、IBMがどんなに多くの資金をこの分野に投じたとしても、グーグルとの不利な戦いを強いられるだろう。その代わり、IBMは情報化時代に生成される膨大なデータを企業が理解することを支援する、非常に重要かつ高度に差別化した製品とサービスにリソースを集中している。

手っ取り早く言えば、IBMは適切かつ中期的成長率を伸ばすやり方で投資しているように見受けられる。

まとめ

私の著作『The Intelligent Option Investor』の評価メソッドでは、上記の評価ドライバー3点それぞれに最高と最悪のシナリオを準備し、それらを組み合わせて使用する。このメソッドには、「アンカリング」と呼ばれる行動上の強力なバイアスに打ち克つことができるという利点がある。

われわれの分析から導き出される営業成績の組み合わせは、せいぜい8通り程度しかない(例えば、最高の売上高伸び率で最低の収益性、かつ最高の中期的成長率などといった組み合わせ)。これらはいずれも適切かつ公正な価値評価と結び付いている。

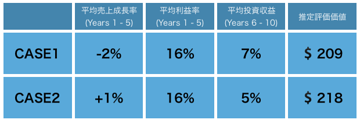

われわれの評価プロセスには、各シナリオを検討し、ビジネス的な視点から見てそれぞれの組み合わせに筋道が通っているかを考えることも含まれる。IBMのように良好な可視性が得られるケースでは、2つのシナリオをピックアップする。すなわち、比較的良いものと比較的悪いものだ。そしてこれらのシナリオが暗示する評価を検討する。IBMの場合、われわれの分析では下記に示す2つのケースが浮かび上がってくる。

いずれの評価も株価は200ドルを上回り、現在の取引水準の約50%高い水準となっている。われわれの見方では、リスクと報酬のバランスを有利に変化させたい投資家にとって、IBMは魅力的なビークルである。