投資家の前に立ちはだかる最大の敵は、市場ではなく自分自身だ。いかに賢い頭脳の持ち主であっても、目に見えない罠にはまり、そのせいで判断が歪み、認知が鈍り、リターンがひそかに侵食されてしまうことがある。

こうした過ちは、珍しいものではない。むしろ、人間の脳に最初から組み込まれたバイアスだ。思考の近道として、野生の世界では道理にかなっていたこの仕組みも、現代の市場では適切に機能しない原因になる。

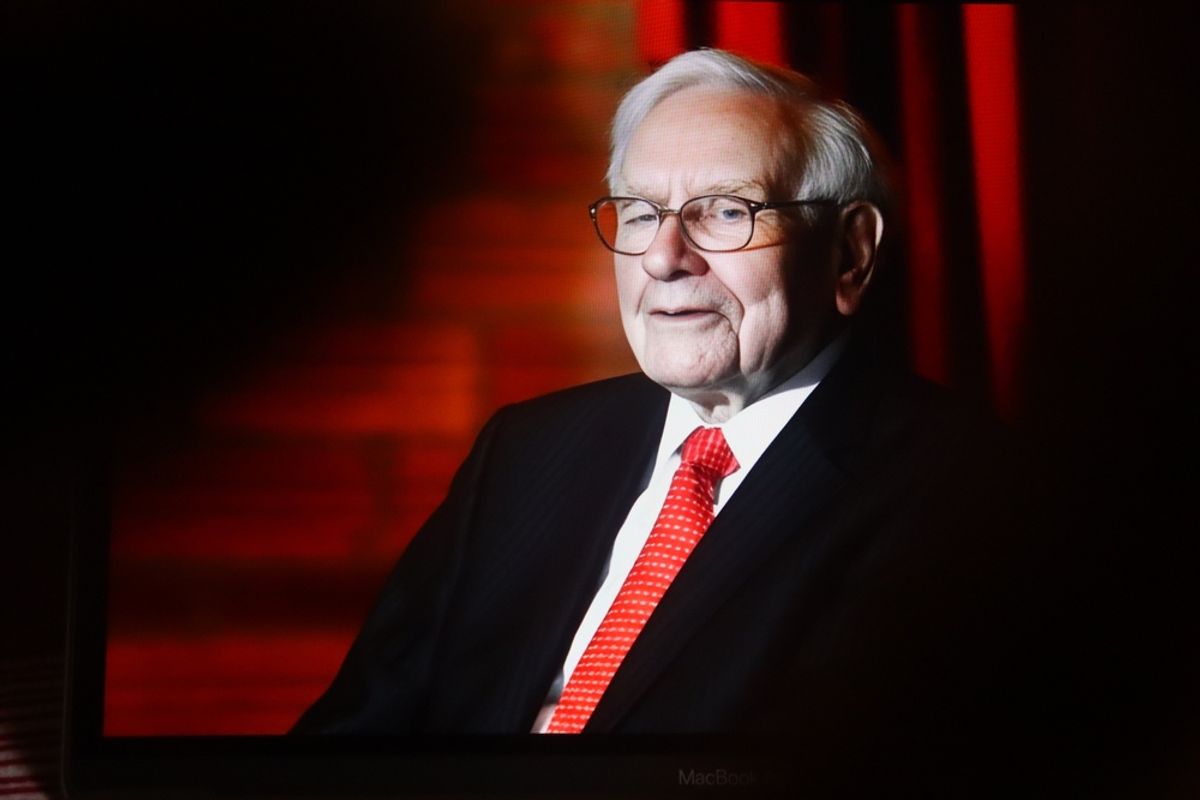

投資持株会社Berkshire Hathaway(バークシャー・ハサウェイ)で副会長を務めた故チャーリー・マンガーがかつて忠告したように、こうした思考のエラーについて理解することは、どんな数式や予測よりも貴重だ。自分自身の死角を見抜くことを学んだ投資家は、どんなアルゴリズムも太刀打ちできないほどの強みを手にする。

最大の敵は自分自身

『ウォール・ストリート・ジャーナル』の投資コラムニスト、ジェイソン・ツヴァイクは、この問題全体をたった1文で言い表した。「投資とは、他人のゲームで相手に勝つことではなく、自分のゲームを自分でコントロールすることだ」

マンガーの哲学の精神を見事にとらえたこの1文には、本シリーズ記事のテーマが集約されている。すなわち株式市場は、理性的な人を打ち負かすのではなく、感情的・心理的なエラーをあぶり出すということだ。

投資家が取引で失敗するのは、勝ち目がないからではなく、自分のバイアスと衝動が論理を圧倒してしまうからだ。ウォーレン・バフェットからスタンレー・ドラッケンミラー、ジョージ・ソロスといった超一流の投資家は、市場という外側の世界を出し抜くよりも、自分の内なる世界をうまくコントロールすることに多くの時間を割いている。

判断の誤りはなぜそれほど危険なのか

認知バイアスは、投資家の脳内に仕込まれたマルウェアのようなものであり、バックグラウンドで動作して、人知れず強い影響力を行使する。マンガーが見いだしたバイアスは数多く、そのなかには投資家の行動を左右するものがいくつかある。

・インセンティブ・バイアス:自分の利益やエゴに役立つようなかたちで情報を解釈するバイアス。強気な評価をすることが仕事であるアナリストは、強気のデータばかりを見つけ出すものだ。

・社会的な証明:集団に従い、合意されたことは正しいと決めてかかるバイアス。バブルでは、こうした考えが破滅を引き起こす。

・リーセンシー(新近性)バイアス:直近の出来事が未来を予測する、と思い込むバイアス。強気相場では、その状況がずっと続くと考えてしまう。

・過信:自分には、成果を予測・コントロールする力があると過大評価するバイアス。その結果、投資を1カ所に集中させたり、本来なら避けられたであろう損失を出したりする。

・損失回避:損失が及ぼす心理的な影響は、利益が及ぼす影響の2倍だ。このバイアスがあるだけで、数え切れないほどの判断ミスが起こる。

これらのバイアスが存在することを認めることが第一歩だ。そして次の段階は、バイアスが働かないようシステムを整えることだ。ここで、「自分の強み」を構築し始めることになる。