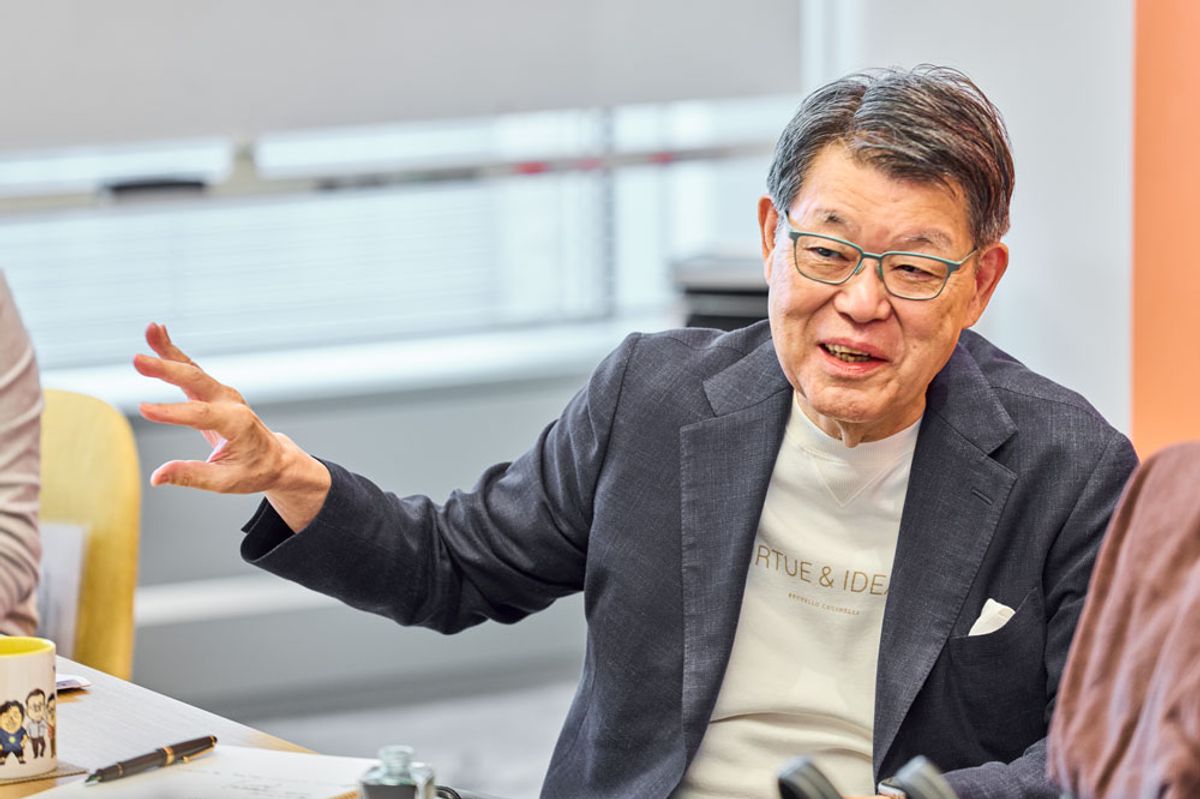

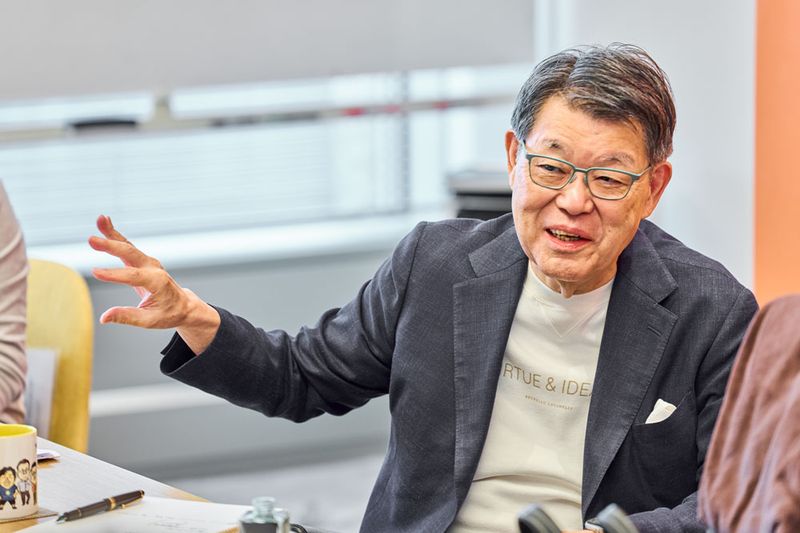

トヨタ、ユニクロ、セブンイレブン。今や日本を代表する企業の「強み」をいち早く言語化していた投資家・阿部修平(スパークス・アセット・マネジメント代表)。アメリカで学んだ経営のエッセンスは、いま注目される「東証改革」の核心ともいえるという。「資本コスト経営」とは何か?

藤吉雅春(Forbes JAPAN編集長):東証(東京証券取引所)が市場改革を進めています。2022年4月にプライム、スタンダード、グロースの3つに市場区分を再編。昨年2月には企業のPBR(株価純資産倍率)1倍割れに対しての改善要請「資本コストや株価を意識した経営」を発表し、今年2月には「親子上場等に関する投資者の目線」で親子上場解消への議論を促すなど、なかなか「攻めた」内容ですよね。

こうした一連の動きを、投資家や経営者はどういうメッセージと解釈すればいいのか。「東証改革」にはどういう意図があるのか、その「謎」を解きたいと思っています。

今回はスパークス・アセット・マネジメントの運用調査本部の平野哲也本部長にも入っていただき、阿部さんに見解を伺っていきたいと思います。

日本とアメリカの経営者の違い

平野:東証が目指しているものの根本の考え方は、実は20年前に阿部がエンゲージメントファンド(投資対象企業と積極的に対話することで、企業価値向上を目指す投資手法)を立ち上げたときによく言っていたことと全く同じなんです。

いきなりの質問で恐縮ですが、藤吉さんは「日本とアメリカの経営者の一番の違い」って何だと思われますか?

藤吉:うーん、何でしょうか。

平野:実は私も20年前に阿部に同じことを聞かれて答えられなかったんです(笑)。なのでこれは阿部の受け売りですが、答えは「資本コストの意識があるか、ないか」なんです。

藤吉:日本の方が資本コストの意識がない、ということでしょうか?

阿部:そうです。僕が留学していた時代から、アメリカのビジネススクールでは、企業経営者に対して「資本にはコストがある」ということを徹底的に叩き込むんですよ。

藤吉:阿部さんが20年前に資本コストのことを言い出した時代背景というのは……。

阿部:ITバブル崩壊ですね。株価がどんどん低下している中で、経営者は使った資本に対するリターンをもっと意識すべきだということです。