大相続時代に相続税専門ファーム「チェスター」だからできること

全国14カ所の拠点に70名を超える税理士を擁し、国税OBの税理士も在籍し、グループ総勢360名を超える体制。税務申告から資産管理まで相続で発生する「お悩み」をワンストップでサポート。従来の税理士法人の枠を超えたサービスを提供するのには、求められる理由がある――。

Forbes JAPAN BrandVoice Studio

世界38カ国、800万人が愛読する経済誌の日本版

全国14カ所の拠点に70名を超える税理士を擁し、国税OBの税理士も在籍し、グループ総勢360名を超える体制。税務申告から資産管理まで相続で発生する「お悩み」をワンストップでサポート。従来の税理士法人の枠を超えたサービスを提供するのには、求められる理由がある――。

あらまき・よしひろ◎税理士法人チェスター代表。公認会計士、税理士。2004年、同志社大学商学部卒業。同年、公認会計士第二次試験合格、監査法人トーマツに入所。08年税理士法人チェスターを創業し代表社員となる。

税理士法人チェスターは日本では珍しい、相続税を専門とする税理士事務所だ。一般的な税理士事務所が手掛ける相続税の申告は、年間5件程度。それに対してチェスターは、実に2,300件以上。これは全国でもトップクラスの多さだという。

代表税理士である荒巻善宏が語る。

「超高齢化社会を迎え、大相続時代の到来が目前です。相続の問題に直面する人はどんどん増えているのに、相続税を専門とする税理士事務所はほとんどないのが現状です」

なぜ相続税の申告は、専門の税理士に依頼すべきなのか?大きなメリットがふたつある。第一は、相続税を高く払いすぎてしまう心配がないことだ。

「相続税申告の経験が少ない税理士ですと、土地の評価の減額規定に気付かなかったり、各種特例の適用誤りといったミスが起きてしまう恐れがあるのです」(荒巻)

第二のメリットは税務調査の回避だ。相続税に不慣れな税理士が申告書を作ると、税務署から目を付けられやすい現実がある。

「チェスターでは、税務調査対策として書面添付制度を導入しています。税務署からチェックが入りそうな点について、税理士が事前に説明を行なう制度です。税務調査を防ぐ効果は大きい反面、書面に不備があった場合は税理士まで責任を問われる可能性があるため、導入している税理士事務所は21%あまりに過ぎません」(荒巻)

相続税の申告に税務調査が入る確率は10%ほどだが、チェスターが手がけた案件ではわずかに0.6%。格段に低い実績を誇っている。

透明性と品質保証が「相続専門」としての実績に

2015年に相続税の税制改正があって基礎控除が引き下げられたため、全体の4%だった課税対象者が2倍の8%に増えた。チェスターの設立は2008年だが、当時はホームページを作っている税理士事務所さえ珍しかった。ネットで集客するチェスターには、自ずと辿り着く人が増え、わずか15年で、全国14カ所の拠点に総勢368名(税理士資格者70名)を抱える大きな事務所へと成長した。

「心がけているコンセプトは、透明化と品質重視です。まず、あまり例のなかった報酬の開示に踏み切りました。相続税申告に関する初回の面談は、無料です。必ず事前に見積もりを出し、ご了解を得てから業務がスタートします」(荒巻)

相続税を専門とするチェスターの強みは、積み上げてきた事例への対応をデータベース化し、スタッフで共有していることだ。同業者に対しても貴重なノウハウを公開したところ、ほかの税理士事務所から顧客を紹介されるケースが増えたという。

「かかりつけ医が、専門医を紹介するようなイメージです。医師が外科や内科に分かれているように、税理士にも専門分野があるのです。中小企業のオーナーさんなどで『会社の顧問税理士がいるから大丈夫』とお考えの方が多いですが、法人税と相続税はそれぞれ専門の税理士に任せるべきと考えています」(荒巻)

チェスターには、元税務署長や国税不服審判所の審判長経験者など、国税OB税理士も在籍している。

「国税OB税理士は、審査部という部署に在籍しており、難解事案のご相談に当たったり、ミスが起こらないように申告書のチェックや審査をしたりする機能を果たしています。万が一、税務調査が入った場合にも審査部が対応しますから、ご安心いただけます」(荒巻)

相続の周辺で生じる「資産運用」もプロがサポート

にしくら・ひとし◎税理士法人チェスター財産コンサルティング部部長。社員税理士。宅地建物取引士、日本証券アナリスト協会認定アナリスト、1級ファイナンシャル・プランニング技能士。

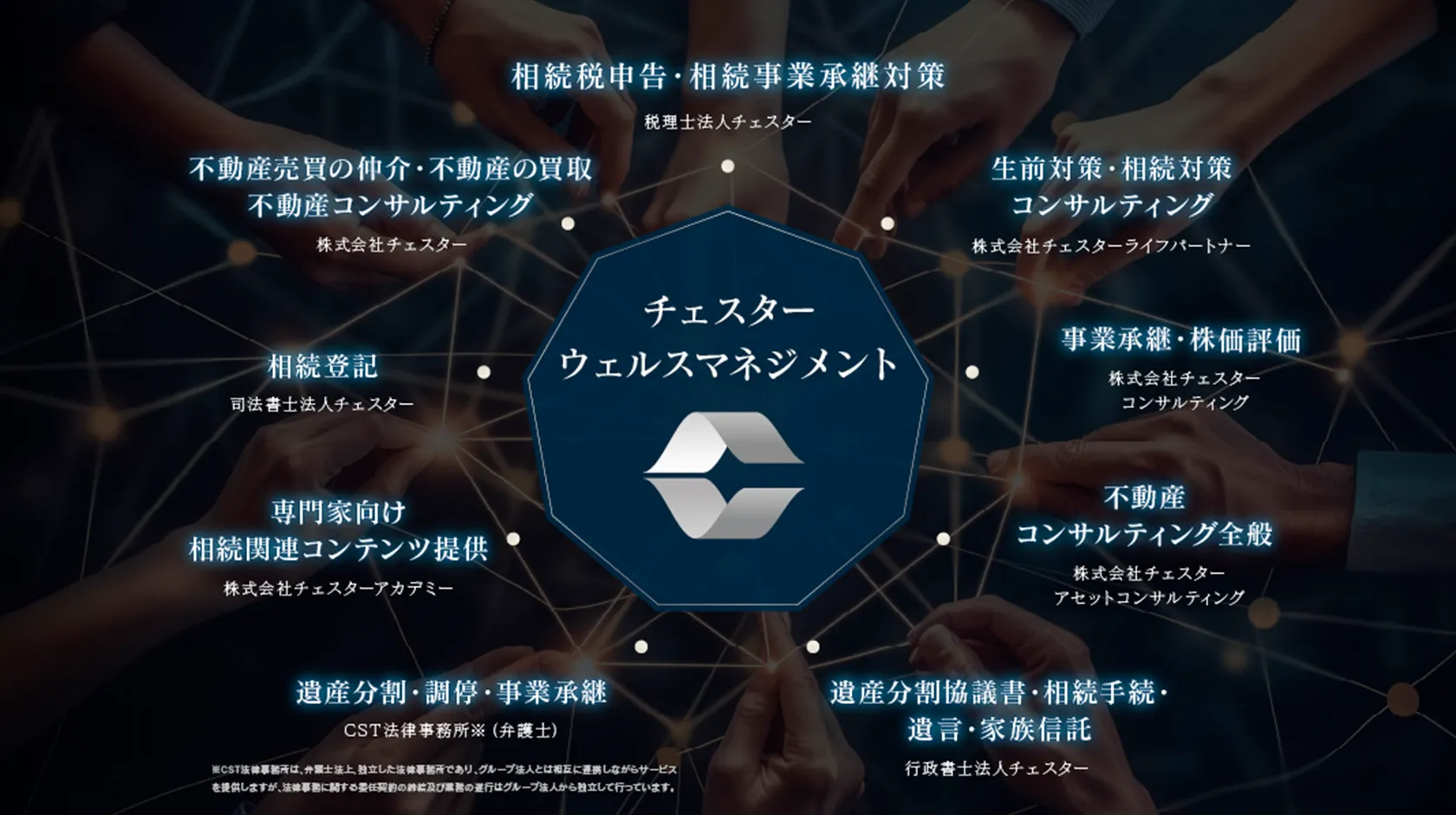

チェスターのもうひとつの特色に、総合コンサルティング的なウェルスマネジメント(富裕層向けの資産管理サービス)がある。グループ内に、法律事務所や司法書士事務所、事業承継や不動産コンサルティングを扱う企業を抱え、スムーズな連携が行なわれる。

「相続税の申告手続きが終わったあと、遺産を引き継いだご家族から資産運用のご相談を受ける場合があります。たとえば『親からアパートを譲り受けたけど、老朽化しているからどうしよう』『自分の相続対策として生命保険に入るべきか』『遺言書を作成しておいたほうがいいのか』などです。相続の周辺で生じるお悩みにお応えすべく、機能を広げているうちに自然とグループ化しました」(荒巻)

財産コンサルティング部部長の西藏仁司は、そうした業務拡張に応じて、大手信託銀行から転職してきた。

「自分が独立したらやりたいと思っていた個人向け財産コンサルの機能がすべて揃っている会社だったので、求人に応募しました」(西藏)

資産運用のコンサルは金融機関も手がけるが、特定の商品や融資を勧めたり、手数料重視のビジネスになったりしがちだ。それに対して税理士事務所は、本来の業務で報酬を得ているから、顧客に寄り添った中立的かつ中長期的な提案ができる。

「銀行員時代、コンサル提案の最後に『税務面は税理士に確認してください』と付け加えることに対して『責任を取りません』と言っているようで抵抗がありました。現在、チェスターでは自身が税理士ですから、お客様に対する提案から提案した対策の実行に至るまで全てに責任をもたなければいけません。私はその点に、大きなやり甲斐を感じています」(西藏)

不動産売却に遺言作成 間違いのない相続のために

ワンストップで完結するチェスターの強みが発揮され、顧客から感謝された実際のケースを挙げてもらった。

20億円規模の不動産を持つ地主が70代で亡くなり、60代の妻と子ども2人が遺された。チェスターは相続税申告の手伝いをしたあと、納税資金準備のための不動産売却をグループ会社が仲介。さらに、二次相続に向けたコンサルも行なった。グループの不動産コンサル会社が保有不動産の最適な用途として駐車場の活用を提案し、業者や金融機関の選定について助言。納税資金対策としての生命保険加入はグループ会社が手がけ、遺言の作成もグループの行政書士法人が担当したという。

一次相続の10年後に二次相続の相談を受けたり、事業承継を扱う中から出てきた株移転や相続対策の相談に乗ったりと、ファミリーオフィス的な関係に発展する顧客も多い。創業以来の付き合いになる家族もいるという。

「相続税専門の税理士やコンサルタントには、スキルに加えて人間力と経験値も問われます。信頼できない相手には話せないプライベートな事柄を、丁寧かつテクニカルに扱っていく必要があるからです」(西藏)

日本人は相続の話題をタブーにしがちで、遺言書もなかなか書かない。しかし早めに相談すれば、できることが増えるという。人生において相続の経験は一度か二度にすぎないから、誰にとっても手探りになる。間違いのない相続には、間違いのない専門家選びこそが欠かせないのだ。

「富裕層に対する課税はこの先も強化されていくでしょうから、相続税対策の必要性はますます高まります。しかしそれは、いわば守りです。人の寿命が延びる中で、資産の寿命も延ばさなければいけません。

私どもは税理士事務所としての専門性と経験値をベースにしながら、シンガポールの金融機関との連携などグローバルな運用のご提案を含め、資産を増やしていくお手伝いも強化したいと考えています」(荒巻)

税理士法人チェスター

資産税・相続税専門の税理士法人として設立。現在は職員総数370名、全国に14拠点展開(東京、新宿、渋谷、池袋、立川、横浜、藤沢、大宮、千葉、名古屋、大阪、神戸、京都、福岡)。累計1万件を超える相続税申告実績は税理士業界でもトップクラス。中小企業オーナー、医師、地主、会社役員、資産家の顧客層を中心に、専門性の高い相続税申告サービスやオーダーメイドの生前対策提案、事業承継コンサルティング等を行っている。各種メディアやマスコミから取材実績多数有り。代表 荒巻善宏(公認会計士、税理士) 福留正明(公認会計士、税理士)

https://chester-tax.com/

promoted by 税理士法人チェスターtext by Kenichiro Ishiiphotographs by Tomohiko Ogiwara