今回は、PwCサステナビリティ合同会社執行役員常務で一般財団法人社会変革推進財団のエグゼクティブアドバイザーを務める安間匡明をゲストに迎えた。

日本の「インパクト投資」の現在地、そしてこれから目指すべきアクションの展望について、アセットマネジメントOne運用本部長・青木信隆常務執行役員も交えて話を聞いた。司会進行は、サステナビリティ推進室の小松みのり室長が務めた。

(本記事はアセットマネジメントOneのホームページに掲載された記事の転載です。)

金融に求められる「新たな価値創造」の役割

小松:本日は「インパクト投資」をテーマに、運用会社がこれから担うべき役割や課題についてお話を伺いたいと思います。まずは安間さんのこれまでのキャリアをご紹介いただけますか。

安間:大学を卒業後、今の国際協力銀行(JBIC)に入行しました。当初はどちらかというと開発途上国の「開発」に関心があり、世界銀行に出向する経験もしたのですが、社会に出て10年経った頃から、民間主導の経済活動や企業価値向上のためのファンド投資などの取り組みのほうに徐々に関心が移りました。その後、組織の企画管理(コーポレート)の業務を担当しながら、「金融を主導する企業は、もっと持続可能性に目を配って、社会をよりよくするための役割を担うべきだ」という思いを強めるようになりました。

サステナビリティに関する様々な活動に興味を持ち始めたのもその頃です。その後、2017年にJBICを退任して大和証券に移り、4年勤める間にインパクト投資の世界に軸足を置くようになりました。環境面での社会課題解決とファイナンシャルリターンが両立する“新しい金融”のあり方を模索しようと、社会改革推進財団(SIIF)の活動にも参加。2021年3月にPwCサステナビリティ合同会社に入って今に至ります。

こうして振り返ってみると、「人々の経済社会をよりよくしたい」という問題意識から始まり、それを実現するための「民間金融の力」に焦点を絞ってきました。

菅野:1982年入行ということで、安間さんと私は金融業界の同期組なんですよね。JBIC時代から存じ上げていましたが、当時からそんな問題意識をお持ちだったのですか。

安間:はい。JBICのような政府機関とメガバンクのような民間機関が、いかに協働して外部不経済の問題に対応していけるのかという意識がありました。JBICは国際社会のルールと協調する機関なので、OECDのルールに従って環境社会配慮に関する確認義務が非常に厳格なんですね。

手間もコストもかかり、スポンサー企業にとりそれなりの負担ではありましたが、結果的にはプロジェクトそのものの安定性や持続可能性を高めて返済資金が戻ってくるので、事業とファイナンスの健全性に寄与するものだという実感を持てました。

菅野:その後、証券会社に移ってインパクト投資の推進に力を入れていかれたのですね。

安間:はい。非常に社会的意義のあるチャレンジで、やりがいを感じていました。一方で、インパクト投資を継続していく上での課題もより明確に見えてきました。これはどの企業にも共通する課題ですね。

菅野:インパクト投資をいかに継続するか、どのようにしてインパクトを可視化するのかという課題ですね。

安間:資金用途をよりソーシャルに向けていこうという方針まではスムーズだったとしても、手間暇かけてインパクトの計測まで行うことによって「短期的に儲かるのか」という点でアレルギー反応が出てしまうわけです。

青木:即座に収益化するのが難しいというのは、インパクト投資に限った問題ではない気もするのですが、なぜアレルギー反応が生じるのか。その原因を安間さんはどう見ていらっしゃいますか。

安間:やはり金融の重要な目的はファイナンシャルリターンの向上であるはずなのに、それに加えてインパクトの測定、さらにはマネジメントまでするのかという疑問を感じる人が多いのでしょう。しかし、金融のあるべき姿は大きく転換しようとしています。

リーマンショックで世界が混乱したときに私が感じたのは、“金融の高度化がもたらす歪み”でした。多様なエクイティ商品やクレジットデフォルトスワップといった金融工学的技術が急速に発達し、金融が提供できる価値はこれ以上発展できるのかというところまで高まった。

そして、その行き過ぎによって歪曲された金融プロダクトが生まれ、世界中に迷惑をかけてしまったのがリーマンショックの構造だったと私は理解しています。金融機関による金融の価値創造の在り方というものを、新たな角度から見直していく必要があるのだと強く思います。

特に欧米に比べて潜在成長率や労働生産性が低い日本では、経済活動の基盤となる環境や社会を強くすることを真剣に考えなければ、金融業界はどんどん尻すぼみになってしまう。そんな危機感を抱いています。

青木:私はリーマンショック前まではヘッジファンドで輸入関連の業務を担当していまして、まさに金融工学技術発展の最先端を目の当たりにしていました。それにはファイナンスを社会の隅々に拡張していくポジティブな価値があると考えていたのですが、十数年前からおっしゃるような副作用の側面が気になるようになりました。

そして今、新しい金融の価値を創造する使命感を背負って日々仕事をしているわけですが、いまだにその成功の道筋は見えていません。日本の金融が新たな道を切り拓くためには、どんな行動や視点が必要だと思われますか。

安間:一番重要なのは、企業も金融機関も,それぞれの価値創造のプロセスにイノベーションを起こすこと、そしてそのプロセスを分かりやすく開示していくことではないでしょうか。新しい価値を生む事業を育むためには、ある程度のリスクマネーを供給する必要があります。

それによって生まれる高いリターンを使ってインパクトを計測し、そのインパクトが長期的な企業価値の向上にもつながるのだという好循環の図式を、金融機関ならではの表現で行い、発信していく。重要なのは、そのときの真のインパクトの実現であり、本当に社会のためになっていると納得していただけるKPIの設定をしなければなりません。

ただ、この設定方法に関してはまだまだ市場で試行錯誤が続いています。例えば、「職場の働きやすさ」を測るときの統一的な指標はまだ定まっていないですよね。アカデミアの協力も得ながら、指標をつくる取り組みも進める必要があります。

簡単な道ではないかもしれませんが、サステナビリティの取り組みに関しては誰もが素人であり、欧米と大きな差がついているとも思いません。インパクト計測の指標に日本独自のものがあってもいいはずですし、例えば地方創生の分野のように日本独特の課題を解決する中で、日本発の指標を生み出したっていいのです。もっと柔軟に考えられる土俵ができれば、各地の金融機関も取り組みやすくなるのではないでしょうか。

「マイナスを減らす努力」もインパクトとして測定していい

菅野:日本ではインパクト投資の残高が伸びていると言われています。一方で、世界のインパクト投資の中でも基準に達しているものは3分の1ほどしかないという指摘もあります。“本物”の見極め方について、安間さんはどう捉えていらっしゃいますか。

安間:確かにGSG国内諮問委員会のレポートでも、インパクト投資の残高が大幅に増えたことが報告されています。理由の一つとして、アンケートに協力いただける金融機関の数が増えたこともありますが、もう一つは、いわゆるサステナビリティ・リンク・ローンやポジティブ・インパクト・ファイナンスと言われる間接金融の融資の残高が一斉に計上されてきたからだと見ています。したがって、この数字の伸びの通りにインパクトにつながっているかどうかは、これから慎重に見極める必要があるでしょう。

特にサステナビリティ・リンク・ローンに関しては特定のターゲットやKPIに限定して行うものなので、KPIの設定のあり方によってはインパクト投資とは言えないものも混在している可能性はありますね。

菅野:その見極めの基準は、まだグローバルでも確立していないということですね。

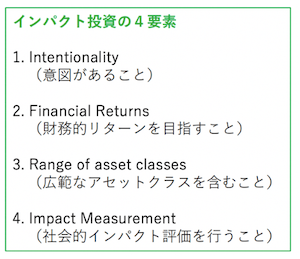

安間:そうですね。アメリカのGIINの調査では2020年に7150億ドルのインパクト投資があったと言われていますが、あくまでアンケート回答上の数字ですので、その全てが本当にインパクト投資の4つの要素を満たしているのかどうかは定かではありませんね。

中でも最も重要な要素は「Intentionality(意図があること)」です。少しでも多くのインパクトを達成しようと懸命に取り組む姿勢があるかどうか。しかしながらそういった姿を見ることはなかなか難しいですね。

菅野:私どももインパクト投資を含むサステナブル投資をどう進めていくべきかを日々議論しながら整理しているところですが、インパクトの測定は簡単ではないことを実感しています。

その複雑性を象徴する例として、SPがESGのインデックスからテスラを外したことが話題になりました。「脱炭素」に向けた取り組みという意味では、電気自動車を開発・販売する同社にはポジティブなインパクトがあるはずですが、従業員に対するワークライフバランスの配慮の面ではネガティブであるというのが、外した理由だと説明されています。

このように、大規模かつ多角的に事業を展開する企業であればあるほど、ポジティブな側面だけでは語れないものだと思いますし、ファンドを作る上でいかにバランスをとっていくかは難しい問題ですね。

安間:おっしゃるとおり、大きなインパクトを生み出している企業であるほど、クリーンなインパクトのみで経営を成り立たせることは難しいと思います。事業の一部ではネガティブインパクトを出していたとしても仕方がないというのが私の考えです。

ただし、それを削減するための努力を怠らず続けているかが重要なポイントだと思います。削減するためのモニタリングや改善に向けたアクションがしっかりと継続されているのならば、むしろそれはポジティブインパクトの一つとして捉え直してもいいのではないでしょうか。例えば、電力会社が温室効果ガス削減のための取り組みを一定ラインで継続しているのならば、それもインパクトとして計測していいと私は考えます。

菅野:なるほど。「マイナスを減らす努力」もポジティブと捉えていいということですね。そこでまた一つ、課題となるのが、種類の異なるファクターのインパクトを比較することの難しさです。

安間:様々なインパクトについていわゆる金銭価値化係数がさらに発達してくると、一つの企業が生み出すインパクトがポジティブなのかネガティブなのか、比較しやすくなると思いますが、まだそこには至っていないのが現状ですね。

菅野:待ち遠しいです(笑)。

青木:生物多様性や温室効果ガス削減についてはまだ数値化しやすいかもしれませんが、例えば人権については数値化は果たして可能なのか。丁寧な議論が求められていると思います。

前例がない挑戦は難しい

だからこそスタートダッシュを

菅野:もう一つ、グローバルで議論されながらもまだ結論に至っていないテーマが「インパクト投資をどうやってスケールアップするのか」です。インパクト投資を本当の意味で拡大していくためには、何が必要だと思われますか。

安間:やはりアセットオーナーの関心が高まることが必要だと思います。ユニバーサルなアセットオーナーの方々が持つ株式は世界中の企業に分散されていますが、その企業間で生み出される外部不経済による社会的損失の度合いは計り知れないほど大きい。

その事実を直視できるだけのデータをもっと可視化して、アセットオーナーの意識を変えていく。「投資を通じて、社会的責任のある行動をとるべきだ」という意識を高める流れをつくっていくことではないでしょうか。

菅野:そういったデータは、インパクト投資が先行していると言われる欧州でもまだ出ていないですよね。

安間:欧州の場合は、アメリカが得意なITに代わる”グローバル経済の新たなスタンダード”としてのサステナビリティをこれからの競争優位の源泉に位置づけているので、やや理屈を飛び越えて、社会全体がその必要性について合意している部分が大きい。

国際社会での競争優位性を持つために、必ずしも短期的なファイナンシャルリターンに直結しなかったとしても、地域一丸となってサステナビリティに政策の舵を切っている。一方で、日本やアメリカは伝統的な資本主義の論理に則って、ファイナンシャルリターンを重視する土俵にいる。だから、サステナビリティ推進のためにはエビデンスの重要性はより高くなるのだと思います。

菅野:日本は欧州のように「社会全体で川の向こう岸へ飛び越えていきましょう」というムーブメントにはなっていないし、これからもなりにくい。やはりファクターごとに定量的な因果関係を見つけていき、外部不経済を解消するための行動を具体的に評価していくしか、前に進む道はないように感じています。

運用会社である我々の役目は、その基準をつくることであり、そのためには学術機関など外部とも積極的に組んでいくべきでしょうね。例えば、エーザイはハーバード大学と組んで、人的資産がパフォーマンスにどう影響するかという研究を進めています。そういった地道な取り組みが大事になるのではないかと。

安間:そうですね。仮に「インパクトの追求とパフォーマンスに相関はなかった」という見解が出たとしても、むしろ「自らの力で新たな相関をつくり出してみせます」と強い気概を示すことが金融機関に求められています。

ぜひプロの目利き力、ストラクチャリング能力、分散投資能力を発揮し、新しい価値創造に挑戦していただきたいと、私は期待しているのです。それが自社の価値向上にもつながるはずです。もしそれができないとすれば、他の事業者と組んで新しい社会課題解決型の事業を生み出すといった、別のアプローチも考えられるでしょう。

とにかくこれまでにない角度で価値創造に挑まなければ、これから金融機関が生き残る道はない。何らかの形でサステナビリティに対する取り組みは必須になると思います。

青木:身が引き締まる思いです。全員が誰かが動き出すのを待っていては、何も進みません。出だしのスタートダッシュをいかにつくっていけるかを引き続き考えていきたいと思います。そのためにはまず、お客様に対してご理解をいただくための努力が求められますね。

安間:証券会社や資産運用会社は、もっと積極的にアセットオーナーに対してナレッジを提供し、自分たちの意志を反映した商品を分かりやすく提供すべきだと思います。そして、究極的なアセットオーナーとも言える自社の従業員に対しても、もっとエンゲージメントを高めていく。

従業員は、消費者でもあり、納税者でもあり、年金受給者でもあり、保険加入者でもあるのですから。金融の流れをつくる当事者として、もっとアクティブに運用する意識を、まずは自社の従業員から醸成することも大事だと思います。

菅野:まさに様々なアプローチを同時に打っていかなければ、大きな流れはつくれませんよね。

安間:はい。幅広い年代の意識を変えていく必要があります。日本財団が6カ国(日・米・英・中・韓・印)の18歳を対象に行ったアンケート調査によると、日本では自国の将来が「良くなる」と回答したのはわずか13.9%で6カ国中最低でした。

「自分の行動で、国や社会を変えられると思う」と答えたのも最低値の26.9%。つまり、日本の若い人々の意識は、こうした数字を表面的に読み取れば、希望も誇りもないような状態にあるとも言えるわけです。

この若い人たちのサステナビリティの意識を高めて、エンゲージメントを高めていくことができなければ、金融に対する期待も高まらないはずです。お金の使い道に関しても、預貯金だけではなく「未来志向の投資」という選択肢があることをもっと啓発していくべきだと思います。

小松:無意識の消費をいかに意識化していけるか。その変化をつくる流れも、企業の開示行動によって加速していけるということですね。

安間:ぜひ頑張っていただきたいです。PwCでも消費者を対象にサステナビリティに関する意識・行動の調査を行っているのですが、日・米・英・中の各3,000人の回答を比較した時に、残念ながら日本の消費者の意識が最も低いという結果が出てしまいました。

行動も伴っていないことが分かり、若い人にも同じ傾向が見られました。若い世代に関しては、サステナビリティに対する意識が非常に高い層と低い層と、二極化しているような印象があります。

異業種の専門家が金融機関で活躍する時代に

菅野:国全体の意識を高めるには、民間だけでなく政府のリーダーシップも欠かせないのではないでしょうか。

安間:まさに政府の役割も変わりつつあります。新自由主義が掲げられた過去50年があり、今は「新しい資本主義」へとシフトしようとする転換期を迎えています。

新古典派経済学者のフリードマンは「外部不経済は政府の規制によってコントロールされる。だから、企業は規制の範囲内で利益最大化を図ればいい」と提唱しました。しかし、実際にそれをやってみて見えた最大の問題点は、政府は必ずしも最適な規制をつくれるわけではないということです。

あるいは、つくるのに時間がかかり過ぎて実態とのタイムラグが生じやすい。すなわち、「規制を政府だけに任せるのは無理がある」という現実に立って、民間が独自にソフトローでどんどん新しいルールづくりを進めないと資本主義は凋落するという課題が広く認識されるようになりました。

そのときに中軸的な役割を果たせるのが金融機関であり、マーヴィン・キング教授(国際統合報告評議会名誉議長)が提唱した「統合思考」の考え方です。金融機関が財務情報と非財務情報を統合して思考・行動していくべきだという考え方ですが、日本では欧州に比べるとその理解は遅れています。

今度、国際サステナビリティ基準審議会(ISSB)が立ち上がると、統合思考に基づき、世界中の上場企業のサステナビリティ情報が開示され、巨大なデータインフラが実現することになります。要はこのデータの“使い手”が誰なのかなのですが、答えは「金融機関」です。企業を晒し者にするためではなく、統合的な投融資判断するためのデータなのです。

ですから、政府の役割は、金融機関が新しいフレームワークを形成する行動を促進すること。新たなインセンティブ設計をすることへと、段々と移っていくのではないかと私は予想しています。非財務情報の開示についての勉強会が内閣官房で発足しているのも、その一環です。

菅野:規制でリードするのではなく、金融機関の新たな行動をサポートするのが、これからの政府の役割だということですね。

安間:これからは金融機関が社会全体のサステナビリティをリードするべき時代です。例えば、ダイバーシティ施策に関して、より効率的で生産性に貢献するベストプラクティスを示した企業を支援し、リスクマネーも供出していく。結果、市場が社会の方針を決めていく。そういう流れを生み出すべきだと私は思います。

菅野:自ら流れを生み出すという気概を持ってやらないといけないですね。そのときに私が必要だと思うのは、金融人そのものの内部改革です。つまり、新しい価値観に基づいて金融機関としての役割を果たそうとするときに、従来型の金融人だけで構成する組織では、全く歯が立たない。

NPOやアカデミア、政府から外部人材をどんどん引き入れて、いわゆるリボルビングドアを促進していきたいと考えています。来ていただいた方々も、ずっと中に閉じ込めるつもりはなく、また外に出て新たなステージで活躍していただいてもいい。

金融の世界だけで人材配置するピラミッド型の組織からいかに脱却して、組織を活性化させるかが重要な経営課題だと考えています。安間さんは、まさに公的機関と企業とを行き来するキャリアを積んだモデルでもいらっしゃいますが、人材交流についてはどうお考えですか。

安間:これから金融機関が新しい価値創造プロセスをつくっていく上で、不可欠な要素だと思います。生物多様性や人権といったサステナビリティに関するテーマを学んできた“本物の専門家”を、金融機関が雇い入れていく必要があるでしょう。

その道で論文を書いて博士号を取得しているような専門家ですね。加えて、「本当はサステナビリティやESGの仕事をやりたかった」と思いながら、いろいろな業界で経験を積んでいる若い世代もたくさんいます。

PwCには、今そういう方々の中途採用が増えています。これまで中途採用に不熱心だった金融機関も、ぜひ本腰を入れて門戸を開けてほしいですね。組織活性化の面でもいい流れが生まれるはずです。

青木:キャリア設計も必要になりますね。社内の若い社員に聞いてみると、「サステナビリティに関心はある」と答える人は多いですね。しかし、いざ公募をしてもなかなか手が挙がらない。おそらく手を挙げることによる組織内リスクを不安視しているのではないかなと。

安間:たしかに、新しい分野だからこそ先輩の成功モデルがない。安心して飛び込める風土や制度づくりも求められますね。

小松:当社にも、国立の研究所から気候変動の専門家が入社する予定があります。この方は金融はもとより民間の経験がないわけですが、私たちの思いに共感して一緒にチャレンジしようと、入社を決めてくれました。彼女をインクルーシブに迎え、いきいきと活躍していただける環境をつくれるかどうかが、一つの試金石になると思います。最後に、当社へのご期待について伺わせてください。

安間:御社は運用会社として比較的若く、新しい会社です。母体となった会社が長年築き上げた信頼を基盤として、新しい会社だからこそ可能な変革力を備えていらっしゃいます。ぜひ、今の時代に即したニーズに応え、日本の金融のサステナビリティをリードしていただきたいと思います。アセットオーナーとの連携についても、ぜひ新たなモデルを開拓してください。

菅野:力強いお言葉をありがとうございました。

安齋雄輝(サステナビリティ推進室)、山内麻衣子(サステナビリティ推進室)、宮本恵理子(担当ライター)、小松みのり(サステナビリティ推進室長)、青木信隆(常務執行役員運用本部長)、安間匡明(PwCサステナビリティ合同会社執行役員常務)、菅野暁(社長)

特設サイト「投資の力で未来をはぐくむ」公開中

アセットマネジメントOne株式会社

金融商品取引業者 関東財務局長(金商)第324号

商品投資顧問業者 農経 (1) 第24号

加入協会:一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

投資信託のリスクとお客さまにご負担いただく費用について