国内経済が新型コロナウィルスの感染拡大による影響を受けたことは、同社の各サービスに対する利用者の期待感にも反映されている。LINE CreditでLINE ScoreとLINE Pocket Moneyのプロジェクトマネージャーを担当する川崎龍吾氏に手応えを聞いた。

LINE Creditの川崎龍吾氏

LINEユーザーの行動解析データを「信用スコア」化

LINE Scoreは、現在国内で8400万人を超える月間利用者数を獲得するコミュニケーションプラットフォームのLINEをベースに設計されたスコアリングサービスだ。LINEのユーザーは誰でも任意に登録して利用できる。2019年6月27日にサービスが導入されてから間もなく1年を迎える。

登録時にユーザーは規約に同意して、属性に関連する15項目の質問に答える。その後、LINEプラットフォーム上でのメッセンジャー、ニュース、エンターテインメントコンテンツやコマース、金融など様々なサービスをユーザーが利用した際の行動傾向をAIが学習。蓄積されたビッグデータを元にユーザーの信用スコアをはじき出す。

その値に応じてパーソナライズされたキャンペーンや特典情報を提供するという仕組みだ。行動傾向を診断する際に、LINEの通話、メッセージの内容を分析の材料として使うことはないと川崎氏が明言している。

LINEユーザーが登録できる「LINE Score」。属性データとLINEの行動履歴をベースに信用スコアを算出する。

LINE ScoreはLINEグループが戦略的展開の柱に据えるFintech/AI/コマース事業など「Credit Tech(クレジット テクノロジー)」の基幹を担うサービスだ。このデータを活用するオンライン金融サービスのひとつとして、2019年8月には個人向けローンサービスのLINE Pocket Moneyを立ち上げた。

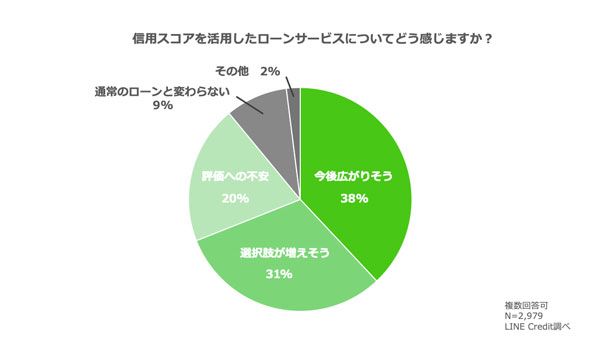

LINE Creditでは同サービスを利用するユーザーを対象に行ったアンケートの一部サマリーを公開した。その結果を見ると、約7割が信用スコアを活用するローンサービスについて「今後広がりそう」「(ローンサービスの)選択肢が増えそう」といったポジティブな展望を抱いているようだ。

LINE Creditが独自に行ったユーザー調査の結果、個人向けローンサービスに対するポジティブな反響があったという。

個人事業主・非正規雇用者にも利用しやすいLINE Pocket Money

LINE Pocket Moneyを契約した理由として最も多く挙がった回答は「突然の出費に備えられると思ったから」というものだった。伝統的な個人向けローンサービスの場合、申込者の信用・属性情報を元に与信が行われることが多い。

対するLINE Pocket Moneyの場合はLINE Scoreを加味した判断基準を採用するため、従来はローンサービスが利用しづらかった個人事業主や非正規雇用者にも融資を受けられる機会が広がる。同じ属性と見られる利用者が新型コロナウィルス禍の影響による収入減、ローン延滞などの困難を乗り越えるためにLINE Pocket Money、およびLINE Scoreを頼るケースもアンケートの結果から垣間見られるようだ。